借贷赛道一直由Aave和Compound两大平台分庭抗礼,自Cream透过加入长尾资产收穫小众Degen市场后,一直缺乏其他有力的竞争者。然而自Compound推出针对传统资金的4%存款计划和Aave计划推出加入KYC和AML的Aave Pro后,Defi Native羣体一直有声音认为两大巨头已经背弃Defi羣体去追逐更大的TradFi市场资金。而事实上很多中小规模的Defi代币就无法加入两大巨头的白名单,BarnBridge的治理代币 $BOND 即使已经上线Coinbase和Binance等主流交易所,于昨日仍然被六个 $AAVE 巨鲸VC 以流动性不足的原因否决加入Aave白名单 ( https://thedefiant.io/bond-on-aave/ )。这类型的事件为中型治理代币融资这一块市场留下大块市场让新晋协议竞争。

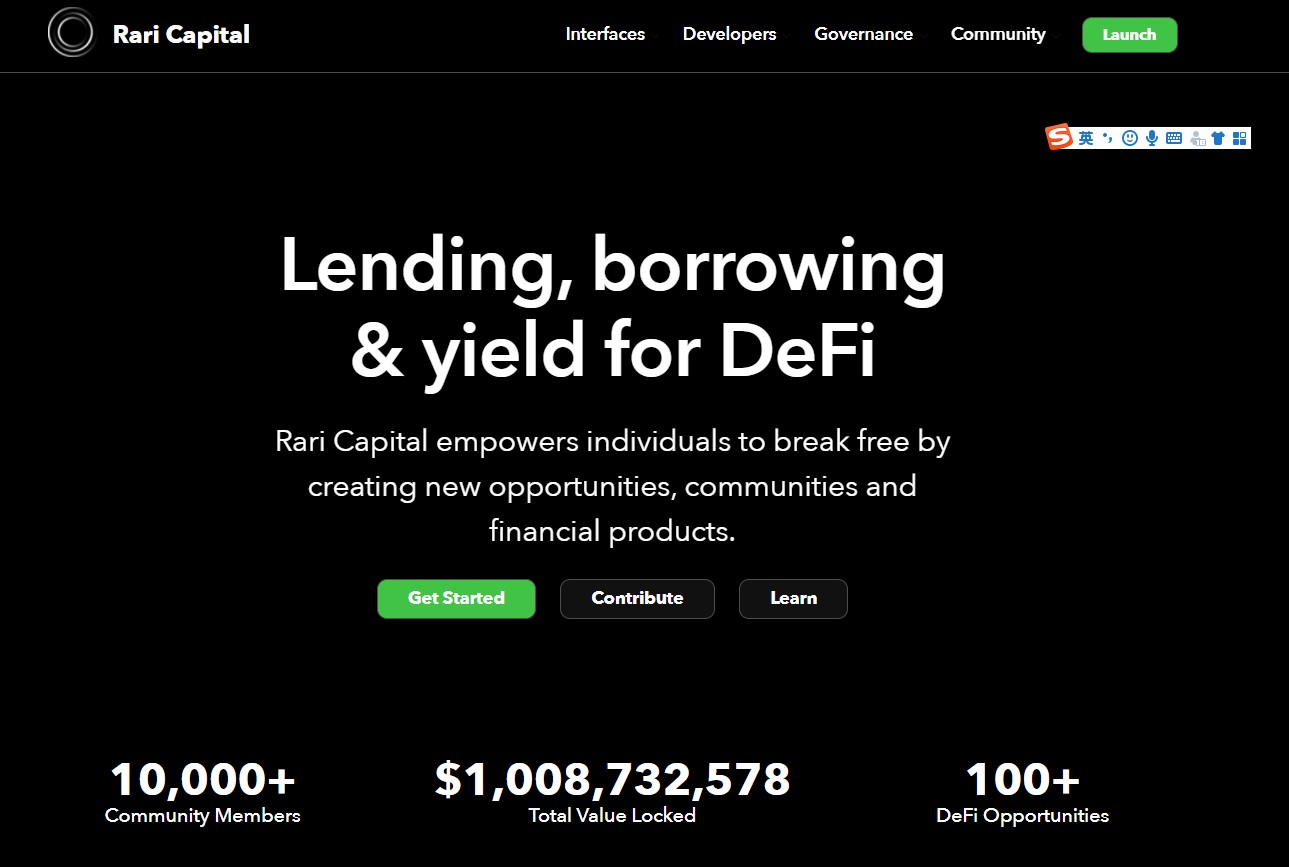

ari Capital最为人熟悉的,相信是他们19岁的co-founder Jai Bhavnani。由资管领域这个充满VC的赛道起家,Rari Capital出乎意料地透过融入各个主流协议,于5月头收穫八千多万的TVL。然而不幸地,Rari Capital激进的发展速度引起了黑客的注意,在5月8号,Rari Capital的ETH池被黑客黑掉价值$1000万的 $ETH ( https://www.rekt.news/rari-capital-rekt/ ),这对他们进一步在仰赖安全性的资管领域构成了颇大的打击,协议陷入了低潮期。

然而近日Rari Capital乘着OlympusDAO崛起的态势,成功将Rari Capital其中一个新产品Fuse Pool带红。Fuse Pool是一个开放式的借贷协议,透过将借贷池分成多个接受不同代币的池子,Rari Capital成功将风险分散,让潜在坏账风险不会因一个代币的暴跌波及整个池子的同时,容许长尾资产透过创建自己的池子进行槓杆操作。现时Rari Capital的TVL已经达到$1.7亿,比黑客事件前还多出一倍,当中透过Ohm, Fei, Frax, Rai等Fuse Pool佔了逾九成TVL,可见Rari Capital由一站式资管平台转型成长尾资产借贷平台的方向是成功的。

现时Fuse Pool仍然只限白名单地址创立以控制风险,尚未达致完全permissionless,但依旧有很多协议(如mstable)正申请白名单,可见市场对这种独立借贷池模式需求殷切。Rari Capital在保持创新的同时(如最近推出Curve pool予众多不同类型的锁仓CRV),亦开始改善治理系统,避免过分依赖创办人和努力避免代码安全问题再发生,成效有目共睹。

$RGT 代币价格已经随着Fuse Pool热潮水涨船高,但相信Permissionless 借贷市场这概念仍有发展空间,目前Rari Capital体量相对两大巨头仍然不足挂齿,但短期估值和升幅也颇高,我自己在本身的底仓外,会在OlympusDAO退潮之后伺机加仓,长远看好Fuse Pool的发展。

官网:https://rari.capital/

Discord:https://discord.gg/mtb6W57Ap6